SCPI - OPCI

1. Les SCPI

Permet de percevoir des revenus complémentaires

Se constituer un patrimoine immobilier

Outil de diversification

Qu’est-ce qu’une SCPI ?

Il s’agit d’un organisme de placement collectif prenant la forme d’une société non cotée. Il est donc possible d’investir dans l’immobilier en ayant recours à ce véhicule. La SCPI collecte de l’argent auprès d’investisseurs en vue de les investir collectivement dans un parc immobilier correspondant au cahier des charges de la SCPI.

Les SCPI peuvent investir, tant au niveau national qu’au niveau européen, sur les secteurs du bureau, du commerces, du résidentiel et/ou de la logistique.

La société civile acquiert des biens, recherche des locataires, établit l’état des lieux, s’acquitte des charges et des travaux et reverse les loyers encaissés aux investisseurs. Elle garde néanmoins des frais de gestion lors de la souscription des parts.

L’investissement dans le cadre d’une SCPI permet à un investisseur de se constituer du patrimoine immobilier, de percevoir des revenus et de diversifier ses placements sur différents projets immobiliers. L’un des principaux avantages d’investir dans le cadre d’une SCPI réside dans la mutualisation du risque tant par la diversification des actifs que par les parties prenantes.

Les SCPI étant investies dans l’immobilier, elles requièrent donc un investissement sur le long terme, notamment pour amortir les frais de souscription et de gestion qui oscillent entre 6 et 12%.

Quels sont les différents types de SCPI ?

- SCPI de distribution, dites également de rendement, permet à un investisseur de percevoir les revenus issus de la location et de la vente de biens.

- SCPI de capitalisation permet à un investisseur de valoriser son capital. Elle n’a pas vocation à distribuer des revenus. La plus-value est encaissée à la revente des parts.

- SCPI fiscale, permettent d’acheter des parts tout en bénéficiant de dispositifs fiscaux ( Pinel, Déficit foncier … )

Les SCPI peuvent être à capital variable ou à capital fixe. Sur ces premières, les investisseurs peuvent souscrire à tout moment et intégrer le capital.

A contrario, les SCPI à capital fixe nécessitent des augmentations de capital, lors de fenêtres de souscriptions, ou lors de rachats sur le marché secondaire.

Les SCPI peuvent également être souscrites au comptant, à crédit ou encore en nue-propriété. Le choix de l’un ou l’autre dépend des objectifs du client ainsi que de sa situation patrimoniale. Chacun des stratégies présentes des avantages et des contraintes.

Fiscalité de la SCPI

Les SCPI sont dites fiscalement transparent c’est-à-dire à l’impôt sur le revenu, ce qui signifie que ce n’est pas la SCPI qui supporte l’impôt mais bien l’investisseur final. Les revenus issues des parts de SCPI sont imposables au titre des revenus fonciers.

Tranche marginale d’imposition + prélèvements sociaux (17,2%)

Chaque investisseur est libre d’opter pour le régime réel ou pour le micro-foncier.

Comment choisir sa SCPI ?

Le choix de la SCPI portera donc sur un ensemble d’éléments tels que sa capitalisation, son rendement, sa zone géographique d’investissement, son taux d’occupation, ses liquidités, le montant du report à nouveau… On portera également une attention particulière au mode de financement (Nue-propriété, au comptant) qui peut impacter la stratégie patrimoniale.

En fonction de votre profil, de vos objectifs et de votre situation fiscale, il est nécessaire de rencontrer un conseiller pour vous accompagner dans cet investissement.

2. OPCI

Qu’est-ce qu’une OPCI ?

Il s’agit d’un organisme de placement collectif dans l’immobilier, autrement dit, c’est un fonds d’investissement dans l’immobilier physique et titrisé.

La principale différence avec un SCPI traditionnel réside dans le fait qu’une OPCI détient une partie du portefeuille sur des titres financiers cotés.

L’OPCI est composé :

- D’un véhicule d’investissement financier investissant dans de l’immobilier professionnel (bureau, commerces…).

- D’une poche d’actifs financiers permettant d’investir sur les marchés côtés, en tenant compte d’un ratio de liquidité.

La poche de titres financiers permet donc de diversifier son portefeuille au sein d’un même actif, et ainsi d’y apporter un couple rendement/risque supérieurs aux SCPI, si les indices se portent bien.

L’OPCI est géré par des sociétés de gestion de portefeuilles qui sont enregistrées auprès de L’Autorité des Marchés Financiers (AMF).

L’OPCI doit présenter au minimum 60% d’actifs immobiliers et une partie de l’épargne confiée doit être placée sur des supports “monétaires” pour en assurer le caractère liquide.

Comment investir dans des OPCI ?

Les OPCI peuvent être logées dans différents supports :

L’OPCI est accessible aux investisseurs sous forme de parts au sein d’une Société à prépondérance Immobilière à Capital variable (SPPICAV), ou via des Fonds de placement immobilier (FPI).

Fiscalité de L’OPCI

La fiscalité de l’OPCI va dépendre de la forme juridique du fond. Dans le cas d’un FPI, les revenus générés sont imposés comme des revenus fonciers classiques et génèrent la fiscalité foncière.

Tranche marginale d’imposition + prélèvement sociaux (17,2%)

Dans le cas de SPPICAV, les parts sont assimilées à des unités de comptes, elles bénéficient alors d’un traitement fiscal avantageux dans la mesure où l’enveloppe financière prévaut sur la classe d’actifs. Les revenus issus de l’immobilier ne subissent donc pas l’imposition foncière, mais la fiscalité du contrat.

Ce véhicule d’investissement, quel que soit le support, permet donc d’investir sur des sous-jacents immobiliers.

De par sa structuration, l’OPCI permet d’assurer une plus grande liquidité aux investisseurs que d’autres placements dans l’immobilier. Cet actif présente néanmoins une volatilité plus importante en raison de ses investissements sur des actifs financiers cotés.

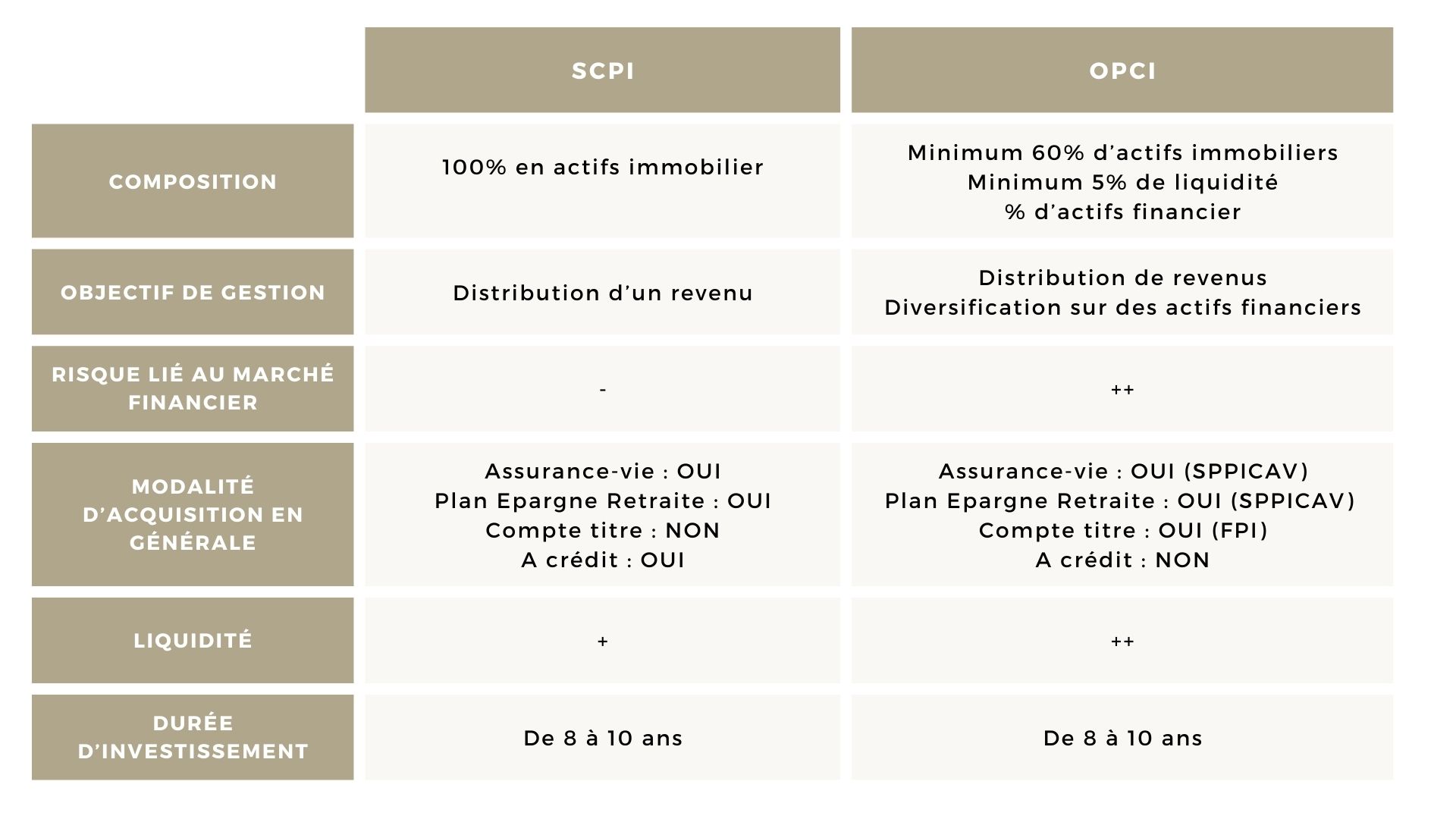

SCPI vs OPCI

Il est donc important de réaliser un premier audit patrimonial, afin de connaître votre situation et vos objectifs pour vous proposer la solution la plus adaptée à votre profil. N’hésitez pas à remplir notre formulaire pour être recontacté.