PEE / PERCO

Création de charges dites « utiles » et fidélisation des salariés

Création de revenus complémentaires

Création d’une retraite complémentaire

La mise en place d’un PEE (Plan d’Epargne Entreprise) et d’un PERCO (Plan d’Epargne pour la Retraite Collectif) peut être un véritable atout pour les entreprises, tant pour les salariés que pour l’employeur. Il est néanmoins important de bien comprendre les enjeux, les obligations et les avantages de ces dispositifs avant de les mettre en place.

Qu'est-ce que le PEE et le PERCO ?

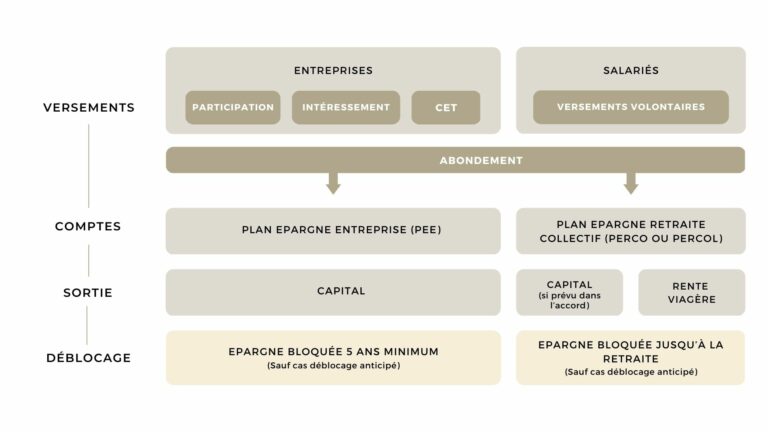

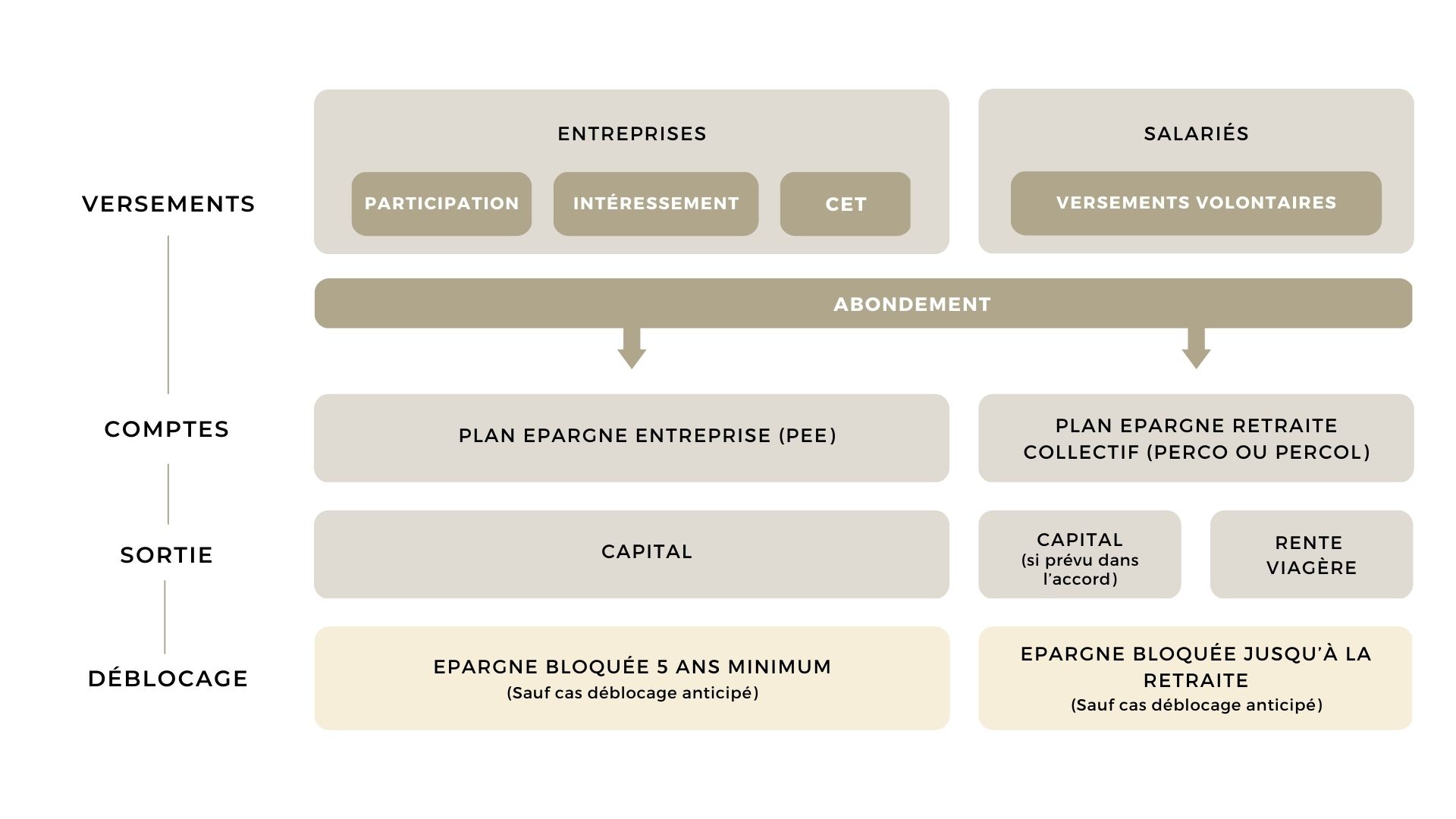

Le PEE et le PERCO sont des dispositifs d’épargne salariale, proposés par les entreprises à leurs salariés. Le PEE permet aux salariés de se constituer une épargne à moyen terme, tandis que le PERCO permet de se constituer une épargne-retraite.

Ces plans sont alimentés par le versement volontaire des salariés, des primes d’intéressement et de participation. Ces derniers peuvent également être abondés par l’entreprise.

Les abondements sont une contribution de l’entreprise au plan d’épargne salariale, qui peut être facultative ou obligatoire. Le montant de l’abondement dépend des modalités fixées par l’entreprise.

Intéressement et Participation :

- Qu’est-ce que l’intéressement ?

L’intéressement est un dispositif permettant à l’entreprise de distribuer une partie de ses bénéfices aux salariés. Ces derniers reçoivent une prime qui est calculée en fonction des résultats de l’entreprise.

- Comment fonctionne l’intéressement ?

L’intéressement est mis en place par accord collectif ou par décision unilatérale de l’employeur. La prime d’intéressement est calculée en fonction de la formule prévue par l’accord d’intéressement. Elle peut être versée en une fois ou plusieurs fois, et est soumise à des conditions de durée de présence dans l’entreprise.

- Qu’est-ce que la participation ?

La participation est un dispositif permettant à l’entreprise de distribuer une partie de ses bénéfices aux salariés. Contrairement à l’intéressement, la participation est obligatoire pour les entreprises de plus de 50 salariés.

- Comment fonctionne la participation ?

La participation est mise en place par accord collectif ou par décision unilatérale de l’employeur. La prime de participation est calculée en fonction de la formule prévue par la loi. Elle est versée en une fois, et elle est soumise à des conditions de durée de présence dans l’entreprise.

- Quelles sont les différences entre l’intéressement et la participation ?

La principale différence entre l’intéressement et la participation est que l’intéressement est facultatif, alors que la participation est obligatoire pour les entreprises de plus de 50 salariés. Par ailleurs, les modalités de calcul de la prime diffèrent entre l’intéressement et la participation.

Comment cela fonctionne ?

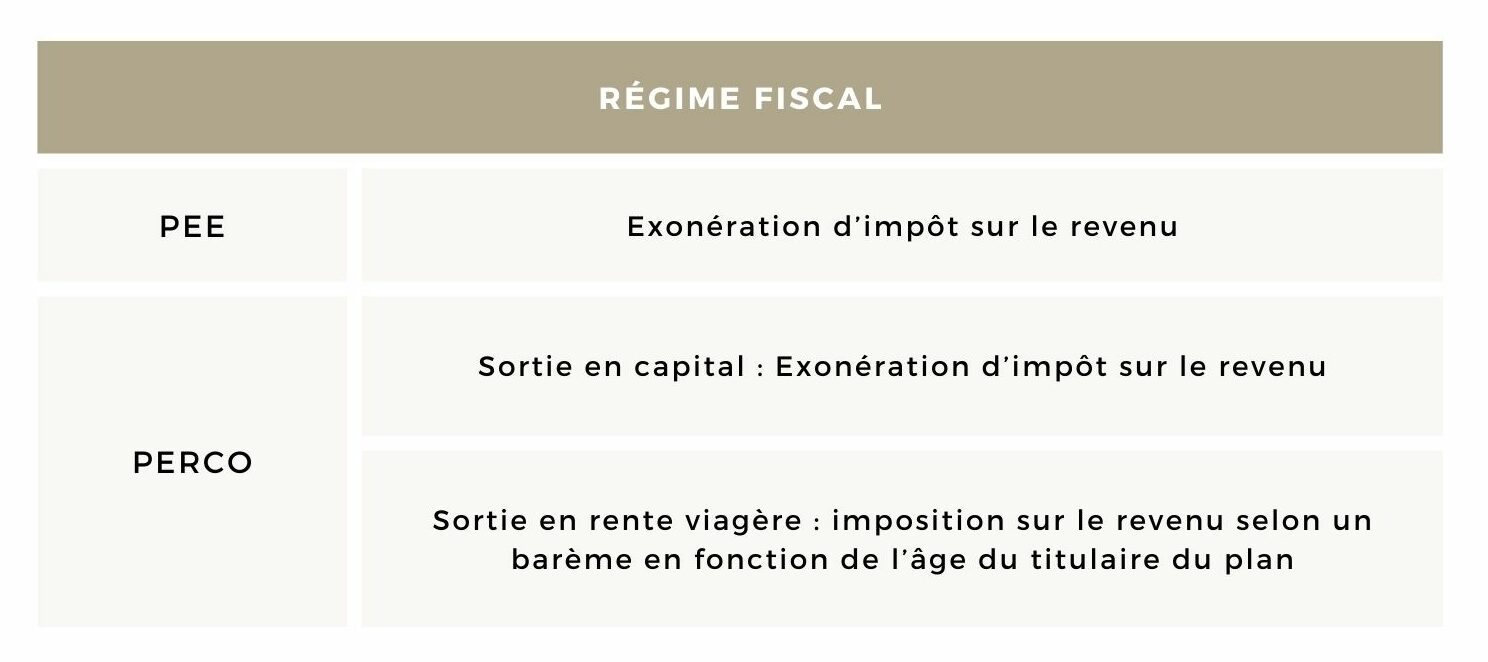

Le fonctionnement du PEE et du PERCO est relativement similaire. Les salariés peuvent effectuer des versements sur leur plan d’épargne salariale sans subir de frottement fiscal. Les sommes investies dans le PEE ou le PERCO sont ensuite placés sur des supports d’investissement proposés par l’entreprise ou par un organisme financier.

Les abondements de l’entreprise sont également investis sur le plan d’épargne salariale. L’entreprise peut fixer des conditions pour le versement de l’abondement, comme le fait d’avoir atteint des objectifs ou des critères de performance.

Les sommes investies sont bloquées pendant une durée minimum de 5 ans pour le PEE et jusqu’à la retraite pour le PERCO. Les salariés peuvent toutefois demander la restitution de leur épargne dans certains cas, comme l’achat d’un bien immobilier ou la création d’une entreprise.

Comment mettre en place un PEE et un PERCO ?

Avant la mise en place de l’épargne salariale, il est important de prendre en compte plusieurs éléments tels que la taille de l’entreprise, la situation financière, les objectifs et les besoins des salariés afin de savoir si sa mise en place est optimale.

Pour mettre en place un PEE et un PERCO, le chef d’entreprise doit choisir un organisme financier qui proposera les plans d’épargne salariale à ses salariés. Il peut s’agir d’une banque, d’une compagnie d’assurance ou d’une entreprise spécialisée dans la gestion de plans d’épargne salariale.

Une fois l’organisme financier choisi, le dirigeant doit fixer les modalités de mise en place du PEE et du PERCO. Il doit notamment déterminer le montant de l’abondement, les critères de répartition de l’abondement, les modalités de versement et de retrait de l’épargne ; et tout cela en accord avec les représentants du personnel.

Le chef d’entreprise doit ensuite informer ses salariés de la mise en place du PEE et du PERCO, ainsi que des modalités de participation. Il doit fournir à ses salariés une information claire, précise et non trompeuse des avantages fiscaux et sociaux des plans d’épargne salariale.

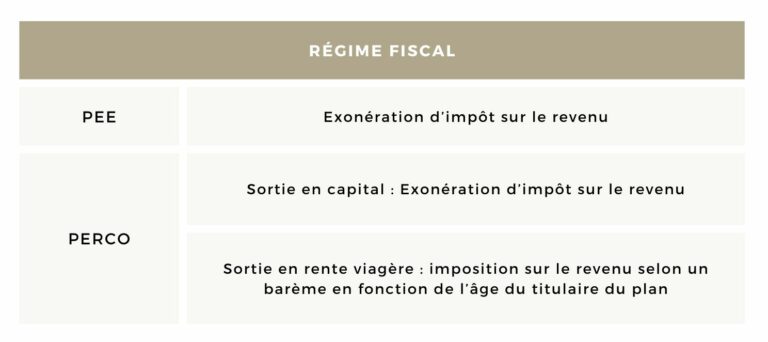

Quels sont les avantages fiscaux et sociaux ?

Le PEE-PERCO présente un réel avantage pour le chef d’entreprise dans la mesure ou l’ensemble des primes et abondements réalisés par l’entreprise sont exonérées de cotisations sociales et patronales.

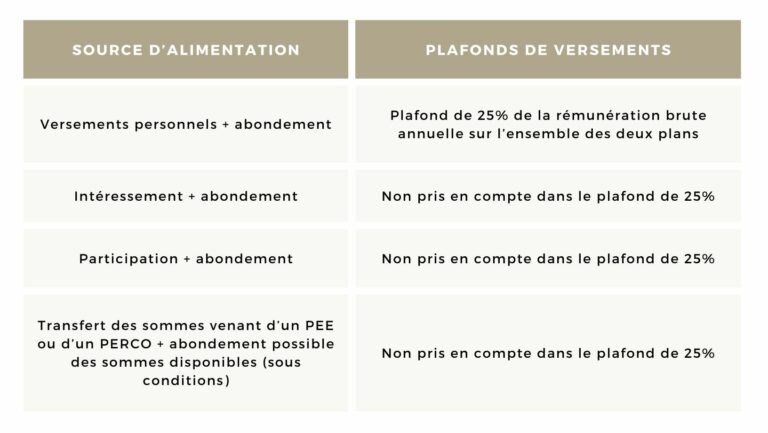

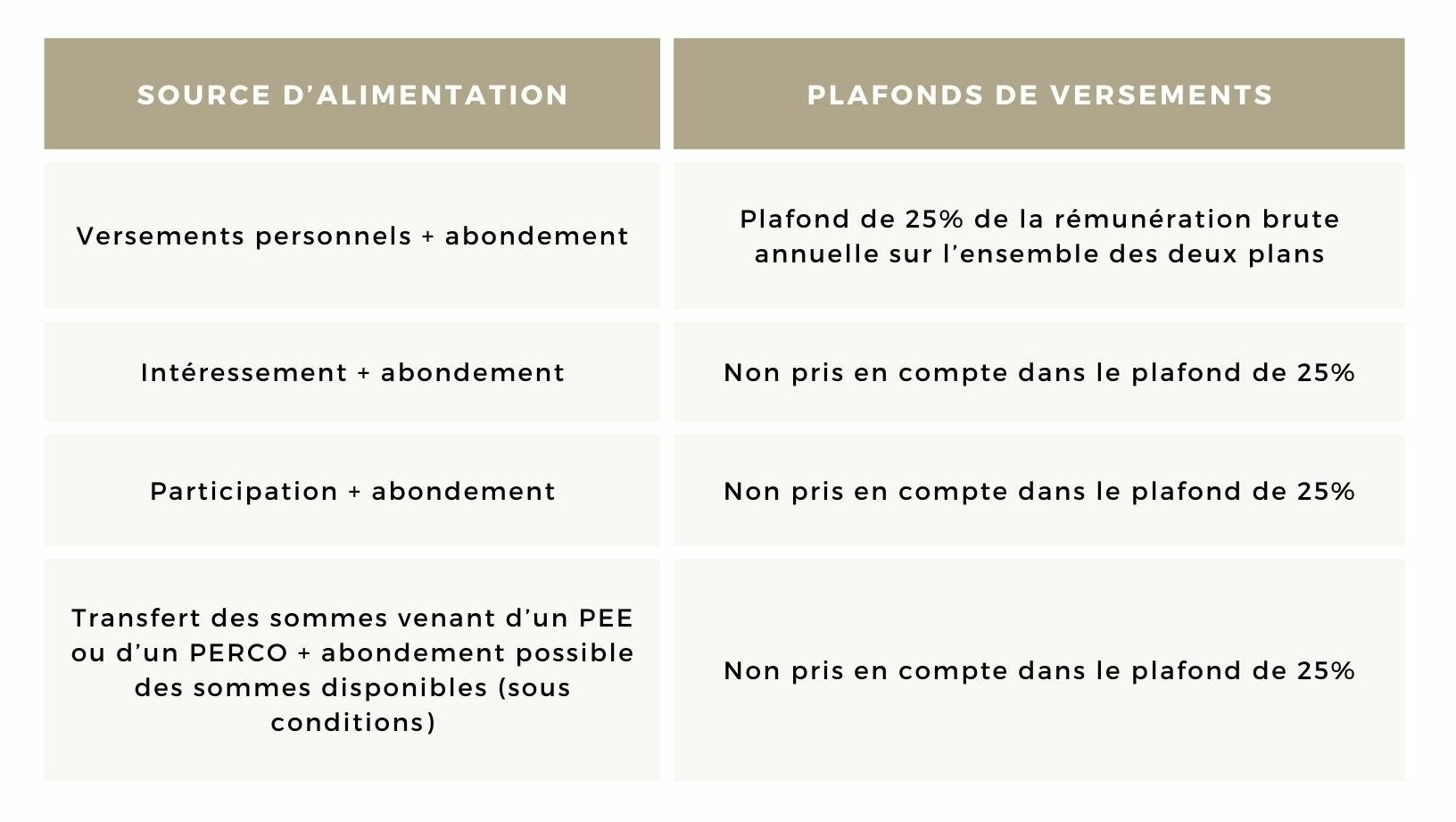

Du côté du salarié, il présente également des avantages car ces sommes ne sont pas soumises à imposition dans la limite de 25% de leur rémunération annuelle brute.

L’employeur peut compléter ces sommes par un abondement facultatif limité à 300% des sommes versées dans la limite de :

- 8% du plafond annuel de la Sécurité sociale (PASS) par an soit 3 519,36 € pour un PEE.

- 16% du plafond annuel de la Sécurité sociale (PASS) par an soit 7 038,72 € pour un PERCO.

Ce qu’il faut retenir :

- Les sommes issues de votre intéressement et/ou votre participation sont exonérées d’impôt sur le revenu. C’est également le cas de l’éventuel abondement versé par votre employeur.

- L’imposition est à prévoir si vous souhaitez percevoir les primes.

- Avantage fiscal et social pour l’entreprise, sur les primes versées aux salariés

Pourquoi mettre en place un PEE et un PERCO ?

La mise en place d’un PEE et d’un PERCO peut avoir plusieurs avantages pour une entreprise. Tout d’abord, ces dispositifs peuvent constituer un outil de fidélisation pour les salariés, en leur permettant de se constituer une épargne dans des conditions fiscales et sociales avantageuses. Cela peut contribuer à renforcer le sentiment d’appartenance des salariés à l’entreprise, et à améliorer leur motivation et leur engagement.

De plus, la mise en place d’un PEE et d’un PERCO peut contribuer à améliorer la rémunération des salariés et dirigeants, en leurs permettant de bénéficier d’un complément de revenus sous forme d’abondements de l’entreprise.

Enfin, la mise en place d’un PEE et d’un PERCO peut permettre à l’entreprise de bénéficier d’avantages fiscaux et sociaux, en réduisant son assiette de cotisations sociales et en bénéficiant d’exonérations fiscales sur les abondements versés.